前回のコラムでは、消費者金融大手の武富士の元会長の長男が香港に赴任中に両親から国外財産の贈与を受けたことについて、日本に居住していないという理由で贈与税を納めなかったところ、課税庁側から約1300億円の追徴課税の処分を受けましたが、最終的に訴訟により約2000億円の還付を受けた事件、いわゆる「武富士事件」についてご紹介させていただきました。

この事件をきっかけに贈与税(相続税も同様)の納税義務者の範囲に変更があり厳格化されたことは前回のコラムのとおりです。

今回は外国籍の孫に対する贈与について争われた「中央出版事件」について取り上げます。

海外に住んでいる外国籍の人へ海外財産を贈与するのは非課税だった

平成25年の税制改正大綱に下記のような内容の記載がありました。

「日本国内に住所を有しない個人で日本国籍を有しない者が、日本国内に住所を有する者から相続もしくは遺贈又は贈与により取得した国外財産を、相続税または贈与税の課税の対象に加える。」

上記改正は平成25年4月1日以後に相続もしくは遺贈または贈与により取得する国外財産に係る相続税または贈与税について適用する。

この規定の意味をご理解いただくため、相続税法について簡単にご説明させていただきます。

~従前(平成24年3月末まで)の相続税・贈与税の課税対象~

被相続人・贈与者が国内に住所を有している場合には、相続(遺贈を含む)や贈与で財産をもらった人の国籍や居住地により、下記の通り課税される範囲に違いがあります。

(1)もらう人が国内に居住しているとき

⇒国内財産・国外財産すべてに課税されます。

(2)もらう人が日本国籍で外国に居住しているとき ※居住期間に関する一定の要件有り

⇒国内財産・国外財産すべてに課税されます。

(3)もらう人が外国籍で外国に居住しているとき

⇒国内財産のみ課税されます。

⇒★国外財産には課税されません。

平成25年の税制改正では上記の★印のところにメスを入れました。

以前は国内に居住する人が外国籍で外国に住む子や孫への相続・遺贈や贈与で財産を渡した場合には、国外財産については相続税・贈与税はかかりませんでした。しかし、平成25年4月1日以後の相続・遺贈又は贈与については、国外財産(外国の不動産、預金など)についても相続税・贈与税の課税対象となることになりました。

中央出版事件とは?

この改正のきっかけとなった事件がありました。

通称「中央出版事件」(平成23年3月24日名古屋地裁判決、平成25年4月3日名古屋高裁判決)です。

改正前の相続税法では国内に居住する人から外国籍で外国に居住している人に対して国外財産を贈与した場合にはその国外財産について贈与税はかかりませんでした。これをうまく利用するかのように、中央出版元会長の息子の妻は出産前に渡米し、男児を出産。その男児に日本国籍を取得させずアメリカ国籍を取得させました。

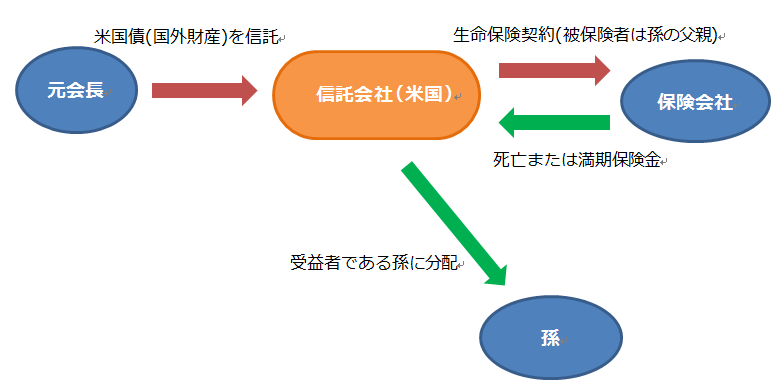

中央出版の元会長は、この孫を受益者として米国の信託会社に国外財産である米国債(約500万ドル)を預け、これを生命保険へ投資する信託契約を締結し、満期保険金または死亡保険金で信託の受益者である孫に利益を分配させるという形で信託と保険契約をうまく活用し贈与税を回避しようとしたものでした。

国税側はこれを贈与として、贈与税約3億1千万円追徴課税しました。これに対して孫側は贈与税の決定処分の取り消しを求めて裁判を起こしました。

中央出版事件の判決内容

この事件の争点は、本件信託の設定行為や受益者が相続税法4条1項(平成19年法律第6号による改正前のもの、以下「旧相続税法」とする。)にいう信託や受益者に該当するかどうかという点とこの孫が信託行為当時において日本に住所を有していたか否かという点にあります。

名古屋地裁判決(平成23年3月24日判決)では、本件信託が旧相続税法4条1項の信託行為に当たることを認めつつも、孫は同条1項にいう受益者に当たらないものとして、ほかの争点を判断することなく国側の贈与税処分を違法として取り消しました。つまり納税者側が勝訴したということです。

これに対して、名古屋高裁判決(平成25年4月3日判決)では、本件信託が旧相続税法4条1項の信託行為に当たるとしたうえ、名古屋地裁判決が否定した「受益者」にも該当すると判断しました。

また、名古屋高裁判決においては孫の居住地について審理がなされました。孫はアメリカ国籍を取得していたため、居住もアメリカであるということになれば贈与税がかからないことになります。住所の判断については、前回ご紹介した『武富士事件』の“客観的な生活の本拠たる実態を具備しているか否かにより決すべきものと解するのが相当である”という判例に基づいて行われました。

その住所の判断に関する概要は次の通りです。

「孫は本件信託行為当時、生後約8か月の乳児であって、両親に養育されていたのであるから、この孫の住所を判断するにあたっては、両親の生活の本拠がどこにあるかを考慮して総合的に判断すべきである。」とし、「米国での生活はいずれも一時的なものであって、居住の継続性、安定性からすれば、本件信託行為時点における生活の本拠は日本国内の自宅にあったものと認めるのが相当である。そうすると、両親に養育されていたこの孫についても生活の根拠は日本国内の自宅と認めるのが相当である。」という結論を出し、納税者側が敗訴となりました。

ちなみに現在、最高裁に上告受理申し立てがなされており、最高裁の判断が待たれている状態です。

このような近年多発する受贈者の外国籍化スキームを封じ込めるために平成25年税制改正で上記★印の箇所にメスを入れたというわけです。

国籍を変えて相続税を回避する…というスキームは以前テレビで放映されていた「チェイス~国税査察官」というドラマの中で似たようなものが取り上げられていました。このように資産家や富裕層にとっては国籍や居住地によって納税額が大きく変わってきます。一方で、こういったスキームは「節税のために家族の国籍を変更する」というほど単純なものではありませんし、家族の想いや子供の今後など複雑な問題も多く含んでいます。

国外財産調書の提出制度の設立

近年、資産を海外に移すことで日本での課税を逃れようという動きが増加してきているため、国外財産に係る所得税や相続税の適正な課税や徴収に資するという趣旨で平成26年1月1日から「国外財産調書の提出制度」がスタートします。この制度はその年12月31日において財産の価額の合計額が5千万円を超える国外財産を保有する居住者については、保有する財産の種類、数量や価額などを書いて翌年の3月15日まで(平成26年は3月17日まで)に所轄の税務署長に提出しなければなりません。

このように、課税庁側は今後ますます国外財産の申告漏れに目を光らせ、国外財産に対する課税強化は続くと思われます。今後も富裕層の節税に対する課税庁側の動きには要注目です。

日本の税理士にも海外の税法の知識が必要な時代に

日本の税理士試験では海外の税法は学びません。また、これまでの日本企業の多くは、一部の海外取引を含むものの国内の税務がメインであり、税理士にとっても国際税務と触れる機会はほとんどありませんでした。しかしながら、近年では今回と次回で取り上げるような低税率国へのキャピタルフライトや中小企業の海外進出も増加してきています。今後は日本の税理士であっても海外の税法を勉強し、ある程度理解しおくことが必要な時代となってきていると言えるでしょう。

<参考資料>

・国税速報 大蔵財務協会 平成25年10月21日 第6285号 アメリカ州法に基づく信託契約に対するみなし贈与課税の適否 税理士 一杉直

・週刊税務通信 税務研究会 平成26年1月6日 №3293 内国税の適正な課税の確保を図るための国外送金等に係る調書の提出等に関する法律(国税財産調書関係)の取り扱いについて

・相続、事業承継スキーム発想のアイデア 税理士 白井一馬